Der Kauf auf Rechnung ist in Deutschland die beliebteste Zahlungsart beim Online-Shopping – allerdings mit abnehmender Tendenz. Das geht aus der Studie „Online-Payment 2022“ des Kölner Handelsforschungsinstituts EHI hervor. Wurden 2020 noch 30,4 Prozent aller Online-Einkäufe per Rechnung bezahlt, sank der Anteil 2021 auf 28,3 Prozent. Fast genauso beliebt war bei den Konsumentinnen und Konsumenten das Bezahlen mit dem Online-Bezahldienst PayPal. Er konnte seinen Marktanteil von 24,9 auf 28,2 Prozent steigern. An dritter Stelle der beliebtesten Zahlungsarten im Internet lag das Lastschriftverfahren mit einem Umsatzanteil von 17,4 Prozent – etwas weniger als im Vorjahr. Kreditkarten wurden bei 11,4 Prozent der Einkäufe eingesetzt – ebenfalls etwas seltener als im Vorjahr. Alle anderen Zahlungsarten wie Vorkasse, Sofortüberweisung oder Nachnahme spielten eine untergeordnete Rolle.

Giropay: Neuer Anlauf

Aber was ist eigentlich mit Giropay? Der Bezahldienst der Sparkassen führt bislang nur ein Schattendasein. Aus gutem Grund. Vielen Kunden war das Bezahlverfahren entweder zu umständlich oder sie kannten es gar nicht. Dazu kommt das nur vergleichsweise wenige Händler und Marktplätze es bisher überhaupt angeboten haben, während PayPal und Kreditkarten wie Visa und Mastercard überall zum Standard gehören. Mit dieser Dominanz soll jetzt Schluss sein. Aus diesem Grund haben sich Giropay und der ebenfalls verschmähte Bezahldienst Paydirect zusammengetan und sich neu erfunden. Das Konstrukt firmiert jetzt nur noch unter dem Namen Giropay. Der neue Bezahldienst soll schneller und günstiger sein und dazu vor allem mehr Datenschutz als die Konkurrenz bieten. IMTEST hat ausprobiert, wie einfach und komfortabel das Bezahlen mit Giropay wirklich ist.

Giropay: Das ist neu

Paydirekt und Giropay sind keine Unbekannten auf dem zukunftsträchtigen Markt der Online-Bezahlsysteme. Dennoch konnten sich beide nicht durchsetzen. Trotz millionenschwerer Werbesubventionen für Online-Händler, die ihren Kunden das Bezahlen mit Paydirekt schmackhaft machen sollten, kam der Dienst im Jahr 2020 gerade einmal auf 3,3 Millionen Zahlungen mit einem Volumen von rund 290 Millionen Euro. Zum Vergleich: Laut Handelsverband Deutschland (HDE) lag der Gesamtumsatz im deutschen Online-Handel im Jahr 2022 bei rund 100 Milliarden Euro – und darin sind Umsätze mit Konzert- oder Bahntickets noch nicht einmal enthalten. Der größte Teil des Umsatzes wurde über PayPal und Rechnung abgewickelt.

Die 5 besten Spar-Apps: So sparen Sie bares Geld

Ob Benzin, Lebensmittel oder Versicherungen: Mit diesen Apps sparen Sie bares Geld. IMTEST stellt die fünf besten Spar-Apps vor.

Die Gründe dafür sind vielfältig. Typisch deutsch waren die anderen, allen voran PayPal, schneller am Markt und konnten sich etablieren. Dass die deutschen Banken dann zwei verschiedene Systeme anboten, die zudem deutlich komplizierter zu bedienen waren, hat sicher auch zum Scheitern beigetragen. Und das Thema „besserer Datenschutz“ war irgendwie noch nie ein Erfolgsgarant. Nun also der zweite Anlauf. Und tatsächlich: Das neue Giropay ist deutlich besser und endlich eine echte PayPal-Alternative. Vor allem den Bezahlvorgang haben die Entwickler stark vereinfacht und dafür eine neue Smartphone-App entwickelt. Damit können Kunden auch online mit ihrer Girocard shoppen; bisher ging das mit der Karte nur an der Ladenkasse.

Giropay: So funktioniert die Anmeldung

Wichtigste Voraussetzung für den Kunden ist, dass die eigene Bank Giropay unterstützt. Dazu zählen die Sparkassen, fast alle Genossenschaftsbanken, Postbank, Deutsche Bank, Commerzbank und Comdirect sowie ING und HypoVereinsbank. Wer ein entsprechendes Online-Konto besitzt, muss ein Giropay-Benutzerkonto anlegen, beispielsweise über die Giropay-Internetseite. Genau wie bei PayPal gibt man dazu im Registrierungsprozess eine E-Mail-Adresse und ein Passwort an. Dann erfolgt die Weiterleitung zum Online-Banking, wo sich dann das Ganze mit dem Girokonto verknüpfen lässt. Das ist in weniger als fünf Minuten erledigt. Anschließend gilt es nur die Giropay-App für Android oder iOS aufs Smartphone zu laden und sich anzumelden.

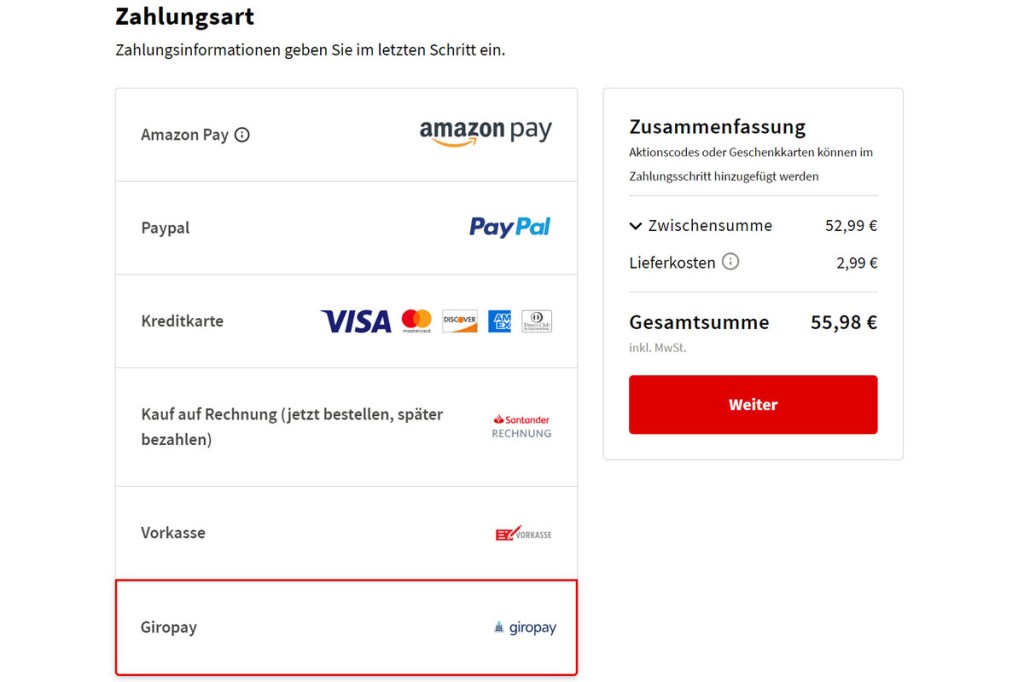

Erfreulich einfach: Bezahlen mit Giropay

Bietet nun ein Online-Shop am Computer Giropay als Zahlungsmethode, klicken Sie einfach auf „Giropay-Login“, geben E-Mail-Adresse und Passwort ein und klicken auf „Sicher bezahlen“. Alternativ starten Sie die Giropay-App auf dem Smartphone und authentifizieren sich wahlweise per vierstelliger PIN, Fingerabdruck oder Gesichtserkennung. Scannen Sie dann den QR-Code auf dem PC-Bildschirm ein und fertig. Wer per Smartphone shoppt, wird direkt zum Bezahlen direkt in die Giropay-App umgeleitet. Anschließend kommt prompt, ebenfalls wie bei PayPal, eine Bestätigung der Transaktion per E-Mail. Auch im Konto und in der App tauchen selbstverständlich sofort alle Zahlungsvorgänge auf. In Sachen Komfort gibt es also wenig Anlass zur Kritik, Giropay funktioniert in diesem Punkt genauso einfach wie PayPal.

Wer Sicherheit über Komfort stellt, hat zusätzlich die Möglichkeit Transkationen mit einer Zwei-Faktor-Authentifizierung abzusichern. Giropay geht hier aber einen anderen Weg als PayPal, das beispielsweise den zweiten Faktor über Authenticator-Apps erzeugt. Wer in den Einstellungen seines Giropay-Kontos dagegen im Bereich „Sicherheit“ die Funktion „Immer TAN-Verfahren verwenden“ aktiviert, muss zusätzliche eine TAN über das im Online-Banking hinterlegte TAN-Verfahren generieren, etwa Push-TAN. In diesem Fall gilt es nahezu als ausgeschlossen, das Cyberkriminelle das Giropay-Konto für illegale Zahlungen missbrauchen. Denn dazu müssten sie nicht nur die Anmeldedaten für Giropay erbeuten, sondern zusätzlich auch das TAN-Verfahren der Bank überwinden – schwierig bis unmöglich.

Giropay: Vorteil Datenschutz

Während Giropay in Sachen Komfort und Sicherheit mit PayPal gleichzieht, hat es mit dem Thema Datenschutz noch einen echten Trumpf im Ärmel. Denn die Kundendaten bleiben im Gegensatz zu PayPal ausnahmslos in Deutschland. Auch technisch verfolgt das Girosystem einen datensparsameren Ansatz als der US-Anbieter. Dieser basiert auf Unique UserIDs (UUIDs). Diese tauschen der Zahlungsdienstleister bzw. die Händlerbank und die Kundenbank als Platzhalter (Token) verschlüsselt aus, wenn sie die Zahlung autorisieren und auslösen. Bedeutet: Nur die Kundenbank kann sie dem Kunden zuordnen.

Außerhalb des Zahlungsvorgangs prüfen die Beteiligten die Daten ansonsten die Daten lediglich auf Geldwäsche und Betrug. Außerdem ist Giropay-System laut eigenen Angaben so aufgebaut, dass niemand die Transaktionen analysieren und für weitergehende Marktforschung oder Datenhandel missbrauchen kann. Nicht zuletzt ist der dezentrale Ansatz ein Vorteil. Der sorgt dafür, das Giropay die Zahlung des Kunden nicht selbst abrechnet, sondern Händler und Kundenbank direkt. Die Bank wiederum darf die Daten nur mit ausdrücklicher Zustimmung des Kunden für andere Zwecke verwenden, das Gleiche gilt für den Händler.

Girocard: Geringe Händlergebühren

Giropay hat aber nicht nur Vorteile für die Kunden, sondern auch für die Händler. Denn für Zahlungen mit der digitalen Girocard müssen Händler geringere Gebühren an ihre Zahlungsdienstleister zahlen als für den Einsatz von Debit- und insbesondere Kreditkarten von Visa und Mastercard. Während Händler für den Einsatz der Girocard je nach Zahlungsdienstleister in der Regel zwischen 0,2 und 0,4 Prozent Provision zuzüglich eines Grundbetrages von wenigen Cent zahlen, sind es bei einer der beiden großen Kreditkarten je nach Vertragsgestaltung zwischen ein und zwei Prozent.

Mit PayPal bezahlen: 13 Tipps für mehr Sicherheit und Komfort

Mit PayPal bezahlen bereits über 20 Millionen Deutsche. Doch nur wenige kennen die praktischen Extra-Funktionen.

Reine Debitkarten von Visa und Mastercard sind für den Händler etwas günstiger, liegen aber oft ebenfalls über einem Prozent. PayPal verlangt sogar bis zu 2,99 Prozent Verkaufsgebühr. Diese Kosten sieht man als Käufer zwar nicht auf dem Kassenzettel, die Händler schlagen sie aber auf ihre Endpreise auf. Es ist zwar möglich, dass einige Händler je nach Zahlungsart Rabatte oder Aufschläge berechnen. Dies ist jedoch bisher die absolute Ausnahme. Darüber hinaus bietet das Girocard-System hohe Sicherheit vor ungedeckten und abgelehnten Zahlungen. Ein weiterer Punkt, der Giropay für Händler attraktiv macht. Trotzdem bleibt festzuhalten: Giropay ist (noch) längst nicht so verbreitet wie PayPal.

Auch Giropay bieten einen Käuferschutz

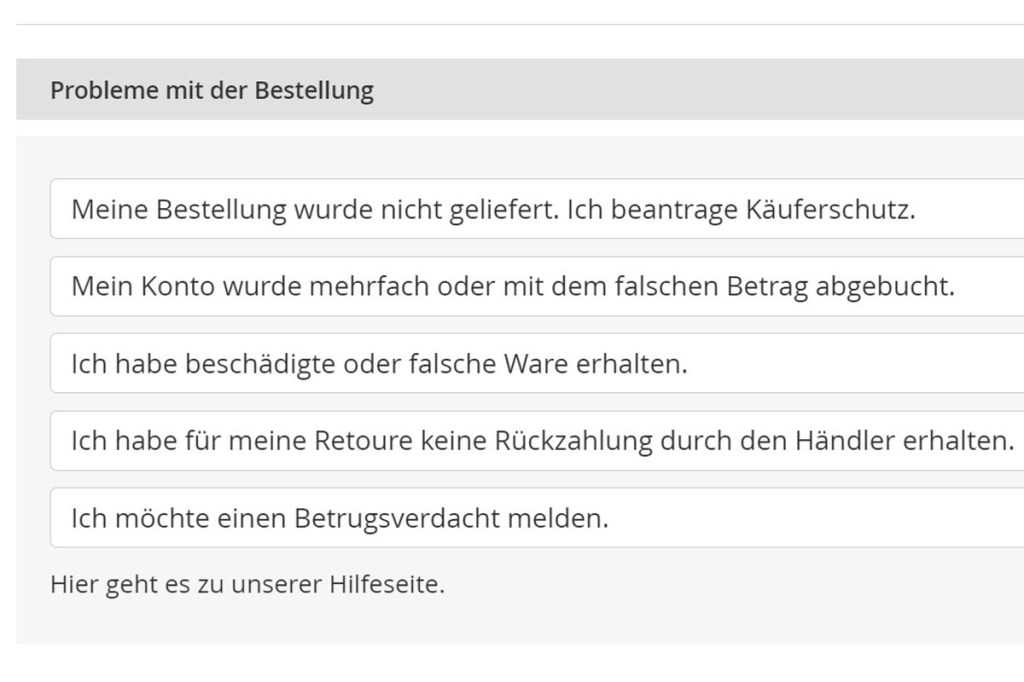

Wie bei PayPal gibt es auch bei Giropay einen Käuferschutz, z.B. wenn die Ware nicht geliefert wird. Konkret: Sollte ein bestellter und mit Giropay bezahlter Artikel nicht ankommen, kann sich der Kunde den Kaufpreis inklusive der gezahlten Versandkosten des Artikels erstatten lassen. Voraussetzung ist, dass der Fall innerhalb von 100 Tagen nach der Zahlung im Giropay-Kundenportal unter „Problem melden“ und „Meine Bestellung wurde nicht geliefert“ gemeldet wird. Im Falle eines vorhandenen Bestellungsnachweises wird Giropay versuchen, den Fall innerhalb von 10 Bankarbeitstagen mit dem Händler zu klären.

Ist bei Giropay also alles genauso gut wie bei PayPal? Nein, funktional bietet der US-Dienst noch einige Vorteile:

- Zahlungsmittelauswahl: Während sich PayPal wahlweise mit Girokonten (jeder Bank) oder Kreditkarten verknüpfen lässt, ist die Auswahl bei Giropay auf Girokonten von bestimmten Banken beschränkt.

- Geld senden: Die „Geld senden“-Funktion von Giropay ist im Vergleich zu PayPal sehr eingeschränkt. So lässt sich im Gegensatz zu PayPal nur über die jeweilige Banking-App (nicht über die Giropay-App) Geld versenden, nicht über den Browser. Zudem funktioniert es nicht, an beliebige E-Mail-Adressen Geld zu transferieren. Bei Giropay muss es sich um einen Kontakt handeln, dessen Mobilfunknummer im Telefonbuch gespeichert ist.

- Design: Auch wenn Browser-Portal und App ordentlich funktionieren – In Sachen Design und Usability ist PayPal noch mindestens einen Schritt voraus. Giropay wirkt dagegen typisch deutsch nüchtern und altbacken.

- Fragmentiertes System: Während bei PayPal alles aus einem Haus kommt, handelt es sich bei Giropay um ein fragmentiertes System. Das bedeutet, das jede Bank und jede Sparkasse selbst entscheidet, ob, mit welchen Funktionen und zu welchen Konditionen sie ihren Kunden Giropay anbietet.

Fazit

Giropay ist tatsächlich eine Alternative zu PayPal. Vor allem empfiehlt sich der Bezahldienst für Nutzer, die auf den Komfort von PayPal nicht verzichten, aber aus Datenschutzgründen eher einem deutschen Dienst vertrauen. Für den Erfolg von Giropay muss die Deutsche Kreditwirtschaft aber Verbreitung und Akzeptanz noch deutlich steigern, um nicht ein zweites Mal zu scheitern.