Das Steuersystem in Deutschland ist eines der kompliziertesten auf der ganzen Welt. Dass kaum jemand beim Thema Steuern voll durchblickt, ist kein Wunder. Dabei gibt es oft schon bei den einfachsten Dingen Missverständnisse. Und die können teuer werden. Hier sind die 5 häufigsten Steuerirrtümer.

Irrtum 1: Jeder darf Ihnen bei der Steuererklärung helfen

Unglaublich, aber wahr. Nein, nicht jeder darf Ihnen beim Ausfüllen der Steuererklärung helfen. Auch nicht ein Bekannter, der sich mit Steuergeschichten bestens auskennt. So steht es jedenfalls im Steuerberatungsgesetz. Wenn Sie nicht daranhalten und es herauskommt, droht ein Bußgeld von bis zu 5.000 Euro. Immerhin: Helfen dürfen Ihnen Verwandte, die in § 15 der Abgabenordnung ausdrücklich genannt sind, konkret zum Beispiel Eltern, Geschwister, Verlobte und Ehegatten. Und natürlich Steuerberater, Lohnsteuerhilfevereine, Rechtsanwälte und Wirtschaftsprüfer.

Irrtum 2: Verspätete Abgabe der Steuererklärung ist ein Kavaliersdelikt

Normalerweise muss die Steuererklärung für das Vorjahr bis zum 31. Juli beim Finanzamt sein. Dies gilt jedoch nicht für die Steuererklärung 2022. Denn die Frist zur Abgabe für die Veranlagungszeiträume 2022, 2023 und 2024 wurde verlängert. Erst ab 2025 gilt für alle Steuerpflichtigen wieder die „normale“ Abgabefrist. Ausnahme: Wenn Sie sich von einem Steuerberater oder Lohnsteuerhilfeverein unterstützen lassen, haben Sie bis Ende Februar des übernächsten Jahres Zeit. Diese Frist sollten Sie unbedingt einhalten. Denn geben Sie die Steuererklärung zu spät ab, wird ein Verspätungszuschlag fällig. Diese beträgt für jeden angefangenen Monat 0,25 Prozent der festgesetzten Steuer. Der Mindestbetrag beträgt 25 Euro pro Monat. Entsprechend muss man mehr nachzahlen oder bekommt weniger zurück. Tipp: Wenn sich abzeichnet, dass Sie die Frist nicht einhalten können, beantragen Sie telefonisch oder per E-Mail eine Fristverlängerung. Du sollten aber einen triftigen Grund haben, zum Beispiel eine schwere Erkrankung oder einen Umzug.

5 Gründe, mit moderner Buchhaltung neu durchzustarten

Der Jahreswechsel ist ein guter Zeitpunkt, die Buchhaltung neu aufzustellen. Moderne Cloud-Lösungen bieten unschlagbare Vorteile.

Irrtum 3: Handwerkerrechnungen sind voll von der Steuer absetzbar

Viele wissen gar nicht, dass man Handwerkerrechnungen absetzen kann. Doch, und zwar bis zu einer Höhe von 6.000 Euro pro Jahr. Im Idealfall können Sie auf diese Weise bis zu 1.200 Euro Steuern sparen. Gleiches gilt für haushaltsnahe Dienstleistungen (z.B. Wohnungsreinigung, Kinderbetreuung, Gartenarbeiten), die ebenfalls mit 20 Prozent direkt von der Steuerschuld abgezogen werden können. Der Höchstbetrag liegt hier sogar bei 4.000 Euro. Jetzt kommt das Aber: Das Finanzamt akzeptiert nur bestimmte Posten auf der Rechnung, nämlich Lohnkosten, Maschinen- und Fahrtkosten, Ausgaben für Verbrauchsmaterial sowie die anfallende Mehrwertsteuer. Materialkosten wie Fliesen oder Ersatzteile gehören nicht dazu. Deshalb wichtig: Darauf achten, dass der Handwerker die Materialkosten gesondert ausweist. Und: Bezahlen Sie auf keinen Fall bar. Dann gibt es keine Steuerermäßigung.

Steuern: Das können Sie 2023 im Homeoffice absetzen

Immer öfter heißt es für viele Homeoffice statt Büro. Wie Sie Ausgaben rund um Heimarbeit absetzen, erfahren Sie in diesem Ratgeber.

Irrtum 4: Für Ehepaare sind die Steuerklassen III und IV am günstigsten.

Bestimmt haben Sie im Zusammenhang mit Steuern schon einmal vom „Ehegattensplitting“ gehört. Es heißt so, weil das Finanzamt die Einkommen der Eheleute zusammenzählt, dann halbiert (also „splittert“), beide Personen einzeln versteuert und schließlich zusammenzählt. Wenn beide Ehepartner etwa gleich viel verdienen, bringt das keinen Vorteil. Anders sieht es aus, wenn die Einkommen unterschiedlich hoch sind. Dann sinkt die Steuerlast im Vergleich zu einem unverheirateten Paar. Denn der Besserverdienende profitiert von einem geringeren Prozentsatz seines Einkommens. Am größten ist der Splittingvorteil, wenn einer allein viel und der andere gar nichts verdient. Deshalb entscheiden sich viele Ehepaare für die Steuerklassenkombination III/V – weil sie dann jeden Monat mehr Netto vom Brutto haben. Ein gefährlicher Irrtum. Paare mit dieser Kombination sind verpflichtet, eine Steuererklärung abzugeben. Hohe Nachzahlungen können die Folge sein.

Wenn Ihr Einkommen und das Ihres Partners unterschiedlich hoch ist, vergleichen Sie am besten mit einem Steuerrechner, welche Steuerklassen für Sie in Frage kommen. Das sollten Sie wissen: Wenn Sie heiraten, ordnet das Finanzamt Sie und Ihren Partner automatisch der Steuerklasse IV zu. Danach haben Sie die Möglichkeit, nach Belieben in die Klassen III / V oder IV + Faktor / IV + Faktor zu wechseln. IV + Faktor bedeutet, dass das Finanzamt anhand deines konkreten Bruttoeinkommens einen Berechnungsfaktor ermittelt. Vorteil: Steuernachzahlungen sind so gut wie ausgeschlossen. Nachteil: Diese Methode macht keinen Sinn, wenn sich Ihr Einkommen durch Bonuszahlungen oder Gehaltsschwankungen ständig ändert.

Irrtum 5: Rentner zahlen keine Steuern

Leider falsch. Rentenzahlungen sind steuerpflichtig. Und zwar dann, wenn die steuerpflichtigen Renteneinkünfte über dem Grundfreibetrag (derzeit 10.557 Euro pro Jahr) liegen. Denn 2005 fiel der Startschuss für die so genannte „nachgelagerte Besteuerung“. Das bedeutet: Alles, was Sie für Ihre Altersvorsorge aufwenden, ist zunehmend steuerfrei. Dafür werden Ihre Renteneinkünfte später besteuert. Bei einem Rentenbeginn im Jahr 2023 müssen 83 Prozent der Rente versteuert werden. Der Besteuerungsanteil steigt jährlich bis auf 100 Prozent im Jahr 2040 – dann muss die Rente voll versteuert werden. Deshalb kommt es häufig zu Steuernachzahlungen. Tipp: Im Idealfall können Rentner eine hohe Nachzahlung vermeiden, indem sie Ausgaben wie Spenden, Versicherungen und Krankheitskosten absetzen.

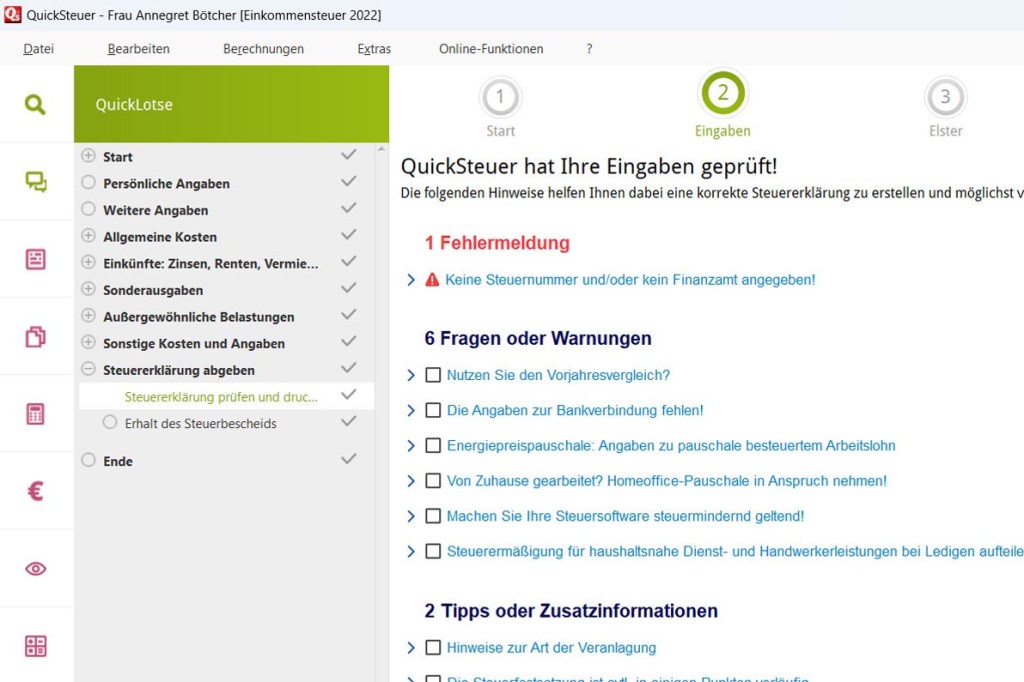

Irrtum 6: Steuerberater sind besser als Steuerprogramme

Steuerprogramme sind ist in den letzten Jahren immer beliebter geworden. Infolgedessen machen immer mehr Deutsche ihre Steuererklärung am Computer. Das ist in den meisten Fällen auch vollkommen ausreichend. Wenn Sie z.B. Arbeitnehmer, ledig sind und keine außergewöhnlichen Einnahmen oder Ausgaben haben, reicht eine Steuersoftware völlig aus. Denn in so einem Fall gibt es keinen großen Gestaltungsspielraum und Sie können sich das Geld für einen Steuerberater sparen. Gute Steuerprogramme wie Quicksteuer, gibt es bereits ab 20 Euro. Obendrein lassen sich die Anschaffungskosten als Werbungskosten absetzen. Werbungskosten mindern das zu versteuernde Einkommen und können somit zu einer Steuererstattung führen.